鮮活飲品IPO內捲,淨資產縮水三成謎團待解

2023-01-03 16:52

文/樂居財經李禮

https://baijiahao.baidu.com/s?id=1753990764722929408&wfr=spider&for=pc

2023年的第一杯奶茶,你光顧了哪家品牌門店?

是賠本賺吆喝的奈雪、喜茶;還是在下沉市場獨占鰲頭的蜜雪冰城;又或者是以平價打開消費市場的茶百道、一點點、古茗、CoCo都可、書亦燒仙草、滬上阿姨等。

目前中國有近40萬家現製茶飲門店,中新式茶飲越來越“卷”,除了增添消費者的“選擇困難症”,巨大的市場藍海也吸引著眾多資本入局。艾媒諮詢數據顯示,2021年中國新式茶飲市場規模已達2795.9億元,預計2025年將達到3749.3億元。

直接聯繫著消費端的茶飲品牌擴張步伐加速,市場紅利也傳導到供應鏈企業身上。今年以來,元氣森林背後的三元生物(301206.SZ)、蜜雪冰城背後的佳禾食品(605300.SH)相繼上市,田野股份、德馨食品、恆鑫生活、南王科技紛紛遞表,在資本市場門口排起了隊。

上市浪潮下,新茶飲綜合解決方案的原料供應商,蘇州鮮活飲品股份有限公司(以下簡稱“鮮活飲品”)於2022年9月30日遞交了招股說明書,擬深交所主板上市。但三個月過去,並無公開進展。

根據窄門餐眼數據統計,截止2022年6月,鮮活飲品對門店數量在200家以上的新茶飲品牌的滲透率達62.70%,其產品在新茶飲行業應用廣泛,蜜雪冰城、書亦燒仙草、CoCo都可、古茗、滬上阿姨、7分甜、樂樂茶、冰雪時光、吾飲良品、700CC、阿水大杯茶、巡茶都是其客戶,同時也是瑞幸咖啡及盒馬等零售公司的供應商。

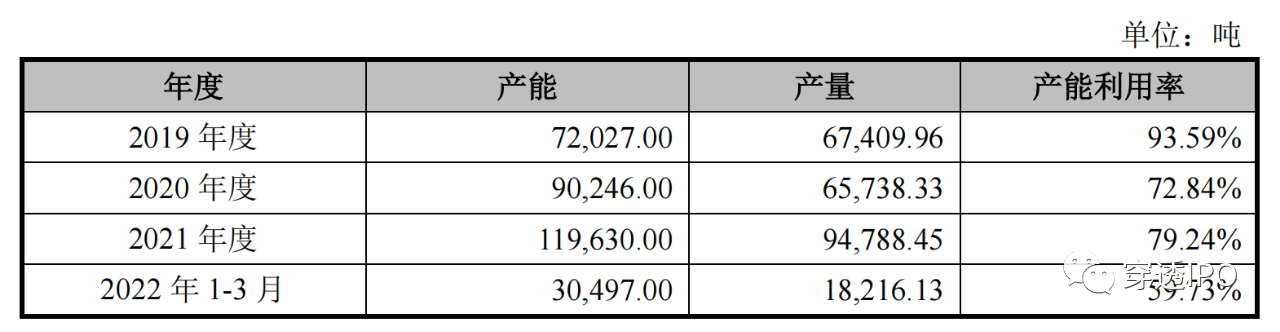

新茶飲“風口”下,鮮活飲品的業績近3年穩步提升。但今年以來,伴隨著整個行業的降溫,鮮活飲品的業績及毛利率下滑都十分明顯,一季度僅實現淨利潤1521萬元。產能利用率也從2019年的超90%下滑至不足60%。

另一面,隨著新式茶飲行業增長速度階段性放緩,新茶飲頭部品牌也試圖通過降低成本提升經營效率,紛紛自建供應鏈,具備水果物料原產地優勢的初加工廠商相繼入局,壓縮著供應商們的生存空間。

“內憂外患”之下,習慣於輕鬆賺錢的鮮活飲品,再不上市,恐怕就趕不上了。

淨資產縮水3億股東3年拿走5億分紅

鮮活有限成立於2009年9月,註冊資本250萬美元,由香港鮮活獨資設立。截止2021年底其經審計的淨資產賬面價值為4.8625億元,較此前7.7858億元的評估值,差距達2.9233億元。

資產淨額相較估值大幅縮水,鮮活飲品招股書中並未給出解釋。但結合已上市新茶飲品牌陷入盈利困境,新品牌又在不斷入局,加速行業內捲的現狀看,供應鏈企業多少受到了波及。比如茶飲品牌之間打“價格戰”時,會將一部分成本壓力給到供應商,如果該供應商業績對單一品牌的依賴較強,其議價能力就會被削弱。

此外,樂居財經《穿透IPO》還注意到,2022年9月,大華會計師出具《審計報告》顯示,截至2021年底,鮮活有限經審計的淨資產賬面價值為4.8575億元,較此前的淨資產再度縮水49.34萬元。

而此時,距離鮮活有限整體變更為股份有限公司已經過去半年。由於鮮活飲品註冊資本和資本公積是完整承繼鮮活有限的資產和業務而來,鮮活有限淨資產的調低,鮮活飲品資產隨之縮水。

招股書顯示,2013年-2021年鮮活有限有過3次增資經歷和1次股權轉讓,從而搭建了目前的股權架構。

2013年香港鮮活對鮮活有限首次增資後,在2014年將鮮活有限37.36%的股權轉讓給了POWER KEEN,不過POWER KEEN並不是以現金入股,而是以其持有的鮮活食品100%股權作價出資履行該部分出資義務。

2020年增資1000萬美元,是以2018年未分配利潤進行的出資。最近的一次增資發在2021年12月,增加了Gojiberry、陽光翡麗、掌門貿易和富拉凱4位股東。本次增資價格13.70美元/註冊資本,對應2021年發行人歸母淨利潤(扣非前後孰低),市盈率為10.36倍。

其中,Gojiberry和富拉凱為外部投資者,因看好公司未來發展前景而增資;Gojiberry和富拉凱為劉芳榮及其近親屬控制的企業,劉芳榮同時擔任Gojiberry和富拉凱的董事。據悉,劉芳榮為專注於投資台資企業的投資者,長期深耕兩岸金融市場,其名下控制的公司達35家,業務涵蓋媒體製作、醫療器械、投資等等。

陽光翡麗和掌門貿易是鮮活有限變更為鮮活飲品時,滿足有半數以上的發起人在中國境內有住所的要求而增加,為鮮活飲品控股股東香港鮮活的全資子公司,實控人為鮮活飲品董事長兼總經理黃國晃和董事林麗玲。

黃、林夫婦為中國台灣人,黃國晃1961年出生,曾在嘉義縣一高級工商職業學校擔任教師,後又在國鼎證券股份有限公司擔任總務,1990年開始擔任鮮活實業的董事。1998年2月起任職於鮮活食品,歷任董事、執行董事兼總經理。林麗玲出生於1963年,曾任職於萬味達食品行,擔任店長。1998年起在鮮活食品擔任董事,目前擔任鮮活飲品的董事兼董事長特別助理。

目前,鮮活飲品由香港鮮活直接持股54.43%,此外,香港鮮活通過全資持有陽光翡麗、掌門貿易分別間接持有鮮活飲品0.10%的股份,合計持股54.63%,為鮮活飲品的控股股東。

香港鮮活又由POWER KEEN全資持有,同時,POWER KEEN還直接有持股鮮活飲品32.47%股份。POWER KEEN又由鮮活控股全資持有,鮮活控股又為黃、林夫婦實際控制的企業,兩人合計持股45.30%。鮮活控股通過POWER KEEN間接持有鮮活飲品87.10%的股份。

層層梳理股權關係後得知,黃、林夫婦為鮮活飲品實際控制人,兩人分別間接持股23.55%和15.9%,合計持股39.45%;香港鮮活為直接控股股東,持股比例54.63%;間接控股股東鮮活控股和POWER KEEN各持股87.10%;Gojiberry和其一致行動人富拉凱合計持股12.90%。

內部股東合計持股87.10%,上市前,鮮活飲品多次大手筆分紅,2019年-2021年合計分紅高達5.04億元,超過同期其淨利潤總和4.95億元。包括2021年5月、7月和12月三次進行多筆大額派現。

產能利用率不足六成擴產需求存疑

招股書顯示,2019-2021年,鮮活飲品的營業收入分別為7.87億元、8.12億元、10.64億元,歸母淨利潤分別為1.28億元、1.79億元、1.88億元,營收淨利穩步增長。但到了2022年一季度,營業收入為2.01億元,而歸母淨利潤僅有1521.01萬元,業績存在下滑風險。

鮮活飲品解釋稱,公司主要受區域新冠疫情爆發的影響,公司生產階段性停工,供銷物流受阻,加之區域疫情封控政策使得公司部分客戶停業和終端消費下滑,以及公司口感顆粒類產品銷售價格下降等綜合因素導致公司業績下滑。

從產品分類來看,鮮活飲品產品分為飲品類、口感顆粒類、果醬類、直飲類和其他。其中,飲品類為營收大頭,2019-2021年,飲品類營收分別為5.46億元、4.01億元、5.49億元,可以看出飲品類營收並未增長,營收佔比卻在下降,分別為69.60%、49.67%、52.12%。顆粒類產品在2020年銷量達到3.17億,佔營收比重為39.34%。2021年,其營收3.51億,營收佔比為33.39%,下滑明顯。

此外,自2021年以來,鮮活飲品的綜合毛利率呈現一定的下滑趨勢。2019年-2022年一季度,鮮活飲品的綜合毛利率分別為36.84%、42.31%、33.64%和24.5%,下降近12個百分點。

除去疫情原因造成的生產階段性停工和供銷物流受阻等,主要產品的銷售價格變化是一季度業績下滑的主要原因。

口感顆粒類產品銷售單價持續下滑,從2019年的13.98元下降至2022年一季度的7.92元,毛利率由2019年的58.72%下降至2022年一季度的19.96%。

與此同時,鮮活飲品的產能也在逐年下降,2019-2022年一季度,其產能分別為93.59%、72.84%、79.24%、59.73%。

但產銷率卻沒有明顯上升,飲品類、果醬類產銷率甚至逐年下降。具體來說,飲品類產銷率從2019年的100.84%下降至2022年一季度的93.91%;果醬類產銷率從2019年的99.11%下降至2022年一季度的96.35%。

然而,本次IPO,鮮活飲品擬募資約4.5億元,將分別用於天津生產基地建設項目、廣東肇慶生產基地建設項目以及補充流動資金。但實際上,鮮活飲品的產能利用率從2019年的93.59%下降至59.73%,不足六成,是否真的有擴產需求存疑。

同時,鮮活飲品的存貨也在逐年上升,報告期各期賬面價值分別為5218.36萬元、7294.78萬元、1.04億元及1.13億元,佔各期末總資產的比例分別為7.15%、9.05%、9.53%及10.12%。鮮活飲品在招股書中表示,如果發生諸如客戶臨時性調整,甚至取消訂單等情形,公司可能面臨存貨積壓,承擔一定的存貨跌價損失的風險,並對公司正常的經營造成負面影響。

供應商“變臉”競爭對手

招股書顯示,鮮活飲品已與蜜雪冰城、書亦燒仙草、CoCo都可、古茗、滬上阿姨、7分甜、樂樂茶、冰雪時光、吾飲良品、700CC、阿水大杯茶和巡茶等新茶飲企業以及瑞幸咖啡和盒馬鮮生等新零售企業建立了長期合作關係。

背靠大樹好乘涼。對於鮮活飲品來說,“大樹”就是新茶飲巨頭,在鮮活飲品前五大客戶中,就包括蜜雪冰城、盒馬、古茗、瑞幸咖啡等茶飲巨頭。

近年來,前五大客戶占主營業務收入的比重逐年攀升近18個百分點,2019-2022年一季度,佔比分別為30.04%、35.96%、39.63%、47.92%。

2022年第一季度,前五大客戶中,上島智慧供應鏈有限公司(下稱“上島智慧”)交易金額佔營收比重為25.25%、江蘇九龍珠品牌管理股份有限公司(下稱“江蘇九龍珠”)交易金額佔營收比重為6.51%、上海盒馬物聯網有限公司交易金額佔營收比重為6.29%,廣州捷名洋食品有限責任公司交易金額佔營收比重為5.44%,溫嶺古茗商貿有限公司(下稱“溫嶺古茗商貿”)交易金額佔營收比重為4.43%。

據了解,第一大客戶上島智慧的母公司是蜜雪冰城股份有限公司,旗下主要品牌就是“蜜雪冰城”。二大客戶江蘇九龍珠則曾與實控人黃國晃的妻子林麗玲有關聯關係。鮮活飲品對江蘇九龍珠的銷售金額包含其同一控制下的“好多蛋”,公司董事林麗玲曾通過威朗創投持有“好多蛋”20%的股權,相關股權已於2021年12月對外轉讓。

第三大客戶是新零售品牌“盒馬”,第五大客戶溫嶺古茗商貿的控股股東是浙江古茗科技有限公司,旗下新茶飲品牌是“古茗”。

樂居財經《穿透IPO》發現,2019年,武漢鮮泰嘉合餐飲管理有限公司為鮮活飲品第五大客戶,銷售金額為2059.68萬元,占主營業務收入的比重為2.62%。但國家企業信用信息公示系統顯示,這家公司2020年1月7日才成立,也就是說,這家公司在未成立時就已經成為鮮活飲品的大客戶。

雖然背靠茶飲巨頭可以獲得相對穩定的市場和業績,但面對同行業激烈的競爭,鮮活飲品依然舉步維艱,甚至曾經的供應商一不小心也變成了“競爭對手”。

2019年、2020年,田野創新股份有限公司(下稱“田野股份”)分別為鮮活飲品的第三、第四大供應商,採購金額分別為1995.66萬元、1225.87萬元,佔總採購金額的比重分別為4.82%、3.15%。

田野股份為一家熱帶果蔬原料製品生產商,主要經營原料果汁和速凍果蔬等,為鮮活飲品的上游供應商。2019年,鮮活果汁還曾是田野股份第三大客戶。

然而在招股書中,田野股份已被鮮活飲品列為同行業可比公司,由供應商變臉為競爭對手。

不過,這似乎成為了一種趨勢。一些具有水果物料原產地優勢的初加工廠商也開始佈局新茶飲行業,以獲取增值收益。以德馨食品為例,其合作夥伴福建綠泉食品,直接跳脫德馨食品成為了蜜雪冰城、古茗、茶百道的供應商。

同時,新茶飲頭部品牌開始涉足源頭水果種植行業,甚至佈局生產製造領域,“走供應商的路,讓供應商無路可走”行業上下游企業互相滲透融入,使得競爭更加白熱化。

以喜茶為例,其在廣東湛江、江門兩處數百畝香水檸檬生產基地,如今已在運營中;2021年8月,蜜雪冰城將觸手直接伸向上游,成立了重慶雪王農業有限公司,此外,蜜雪冰城正在廣西、重慶、河南、海南、安徽等地籌建新的生產基地。

【關注百家號樂居財經,洞悉房產市場風雲變化。】

文章來源:樂居財經

沒有留言:

張貼留言