現在投行不是已經認為終端利率會到5%了嗎...

---------------

一文掌握Fed會議:鷹派鮑爾、軟著陸機率變小、終點利率可能高於預期

鉅亨網編譯羅昀玫2022/11/03 06:24

聯準會 (Fed) 週三 (2 日) 結束 11 月利率決策會議,一如預期宣布調升 3 碼,將基準利率走廊升至 3.75% 至 4% 區間,為 2008 年以來最高水平,而鷹派聯準會主席鮑爾在記者會上掀起風險資產動盪時刻。

聯準會最新利率聲明與鮑爾記者會重點摘錄如下:

重點一:最新聲明暗示未來可能放緩升息

聯準會發布最新聲明暗示其可能會改變貨幣政策,內容中增添一句話:「在決定未來目標區間的升息步伐時,委員會將考慮貨幣政策的累積緊縮、貨幣政策影響經濟活動和通膨的滯後性,以及經濟和金融發展。」

經濟學家希望這是政策中備受關注的轉向鴿派,即聯準會可能會在 12 月的會議上升息 2 碼,然後在 2023 年小幅升息。

鮑爾在記者會上稱:「在下一次會議或之後的會議上盡快放慢升息步伐是否合適。目前尚未做出任何決定。」

重點二:鷹派鮑爾稱,考慮暫停升息還為時過早

儘管聯準會將討論放緩緊縮步伐,總的來說,鮑爾駁斥了聯準會可能「很快」會暫停升息的想法。

鮑爾在記者會上表示:「在我看來,現在考慮或談論暫停升息還為時過早,我們還有很長的一段路要走。依據我們的政策,需要繼續升息,直到利率達到足夠限制性的水平。」

鮑爾強調:「現在何時放慢升息步伐的問題,遠遠沒有升息到多高以及貨幣政策限制性持續多久的問題重要。」

重點三:終點利率可能高於預期

鮑爾警告,聯準會最終可能會將利率提高到高於聯準會 9 月份預期的水平。他表示:「當然,我們不知道確切的位置。希望持續根據所見數據對其進行更新。」

聯準會在 9 月會議上預測暗示 12 月將升息 2 碼。這些預測顯示,在 2024 年降息之前,今年終點利率 (Terminal Rate,或終端利率,指升息週期的最終利率) 將達到 4.4%,明年將達到 4.6%。

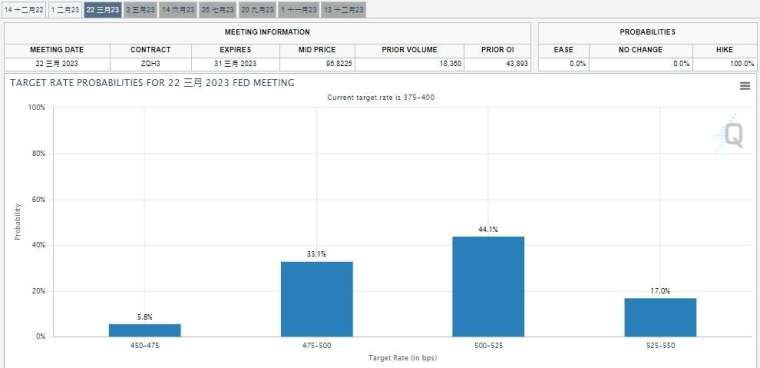

截稿前,根據芝加哥商業交易所 (CME) 的 FedWatch 工具,聯邦基金期貨投資人預測,12 月升息 2 碼機率來到 56%,明年終端利率超過 5% 的機率高逾 60%。

重點四:經濟軟著陸的可能性縮小

鮑爾對美國未來經濟感到悲觀,他現在預期,美國經濟仍有機會避免陷入經濟衰退,但由於物價壓力緩解相當緩慢,今年美國經濟「軟著陸」的機會已縮小。

鮑爾點出,更高利率的需求使經濟軟著陸更加困難,政策需要更加嚴格,這會縮小軟著陸的可能性。

重點五:關於通膨

美國 9 月消費者物價指數 (CPI) 年增率報 8.2%,剔除食品與能源波動的 核心 CPI 年增率大幅升至 6.6%,刷新 40 年新高。持續緊張的就業市場正在推高薪資水平,每一個失業工人幾乎有兩個職位空缺。

聲明再次重申,最近的支出和生產指標指向「適度」成長,並指出「近幾個月就業增長持續強健」,而通膨「偏高」。聲明還重申,聯邦公開市場委員會 (FOMC) 「高度關注」通膨風險。鮑爾也重申,降低通膨可能需要決心和耐心。

市場變化

市場週三走勢峰迴路轉,最新聲明釋出後,股市和債市聞訊跳高,道瓊午盤漲逾 400 點,10 年期美債殖利率一度跌破 4%,美元指數轉跌。

不過當鷹派鮑爾在記者會上澆熄轉鴿希望後,道瓊應聲翻黑,收跌逾 500 點,標普大跌 2.5%,創下自 2021 年 1 月以來聯準會決策日最差表現,美元轉漲至約 112,而 10 年期美債殖利率回升至約 4.09%。

華爾街分析

Federated Hermes 的高級投資組合經理 Steve Chiavarone 說:「鮑爾帶來一個魔鬼的交易。升息幅度可能會下降,但最終利率可能會更高,這意味著會有更多的小幅度的升息,這不是鴿派。」

RSM 首席經濟學家 Joseph Brusuelas 寫道:「鮑爾言論提到『放緩增長速度』,而不是轉向,轉向應該進一步塑造對政策路徑的預期,他卻強調『速度』,聽起來更像是升息和保持一段時間,而不是政策轉向。」

研究公司 Renaissance Macro 經濟學家 Neil Dutta 說:「不可能每次數據不盡如人意時就走升 3 碼,在基金利率超過 4% 之後,2 碼升息步伐仍然是相當激進的。」

AllianceBernstein 分析師 Eric Winograd 稱:「聲明很明確,他們希望放慢升息步伐。除了查看數據和市場之外,他們現在還在考慮他們已做事情的累積效果。伴隨的滯後影響將打擊經濟,大多數估計需要 9 個月至 12 個月才能感受到升息,而最大效果需要 12 個月至 18 個月。我們距離第一次升息只有 8 個月,所以放慢速度是有道理的。 」

FS Investments 分析師 Troy Gayeski 點評:「相信由殖利率曲線趨平和激進的量化緊縮驅動的貨幣供應直接下滑,將導致市場至少再一次大幅下跌,而要逃離這個通膨週期,付出的代價將是在失業率大幅上升,同時經濟陷入衰退。」

沒有留言:

張貼留言